A l’occasion du dernier G20 finance, en avril dernier, Les Amis de la Terre France et ATTAC France ont lancé leur campagne commune « A nous les banques ! ». Cette campagne s’ouvrait par un mois d’évaluation citoyenne des banques afin de mieux cerner l’impact économique, social et environnemental de leurs activités. Début juin, huit des dix banques interrogées ont répondu au questionnaire qui leur avait été adressé, seuls les groupes BPCE et Crédit Mutuel-CIC n’ont rien envoyé. ATTAC et Les Amis de la Terre publient aujourd’hui un premier rapport d’étape, analysant la transparence des différentes banques au vu de leurs réponses. Un deuxième rapport sera présenté en septembre.

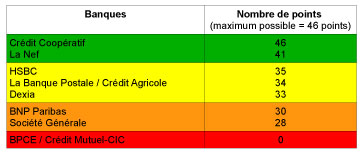

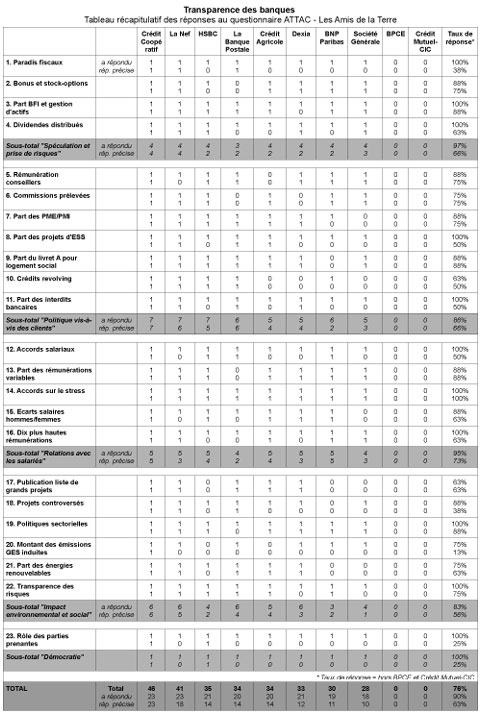

C’est un premier succès pour la campagne « A nous les banques ! » : ce fort taux de réponse indique que les banques françaises sont conscientes du risque qu’il y a aujourd’hui à s’abriter derrière le secret des affaires ou de la concurrence pour refuser la transparence vis-à-vis des acteurs sociaux extérieurs au système financier. Les banques – sauf exceptions regrettables – ont compris qu’elles doivent commencer à rendre des comptes à la société. Elles devront en rendre sans cesse davantage. Dans un premier le rapport d’étape publié aujourd’hui, intitulé « Les banques sont-elles transparentes ? », Les Amis de la Terre et ATTAC notent les banques sur leur degré de transparence ou d’opacité face aux questions qui leur ont été posées. Il s’agit pour le moment de les évaluer non pas sur ce qu’elles font, mais sur leur volonté de le dire ou de le cacher. En effet, la transparence est un premier pas non suffisant mais indispensable : c’est en décryptant finement et collectivement les dérives actuelles des banques que nous avancerons vers la formulation d’alternatives Dans ce premier classement, la palme est attribuée au Crédit Coopératif qui fait un sans-faute en répondant précisément à chacune des questions, suivi de près par La Nef, tandis que le bonnet d’âne revient aux groupes BPCE et Crédit Mutuel-CIC qui n’ont à ce jour envoyé aucune réponse au questionnaire. Thomas Coutrot, co-président d’ATTAC, souligne : « La transparence des banques mutualistes et coopératives est extraordinairement variable : quasi totale pour le Crédit Coopératif et la Nef, correcte pour le Crédit Agricole, très faible (et même nulle en ce qui concerne notre questionnaire) pour BPCE et le Crédit Mutuel. Cela met à mal l’idée qu’il existerait une « économie sociale et solidaire » définie par ses statuts, dont les membres auraient des comportements similaires. » Par ailleurs, on note que les différences entre établissements se jouent surtout sur la qualité des réponses apportées, et qu’il y a clairement des thèmes qui sont plus sensibles que d’autres. Juliette Renaud, chargée de campagne sur la Responsabilité des acteurs financiers aux Amis de la Terre, commente : « Les banques cherchent à éluder certaines problématiques, avec des réponses évasives ou ne correspondant tout simplement pas à la question posée. Ainsi, pour la plupart, on sent un certain malaise sur des enjeux tels que les paradis fiscaux, les crédits revolving, le financement de projets aux lourds impacts sociaux et environnementaux ou encore la participation des parties prenantes à la définition des politiques de crédit. » La campagne d’ATTAC et des Amis de la Terre, lancée le 14 avril 2011, avait mobilisé un grand nombre de militants et de citoyens qui ont organisé des actions de rue dans plusieurs de villes de France, devant les agences bancaires. Ces interpellations au niveau local ont sans aucun doute renforcé la pression sur les directions générales des banques. Les Amis de la Terre et ATTAC publieront un second rapport en septembre 2011 sur les réponses des banques, cette fois-ci pour porter un jugement sur les pratiques retracées par ces réponses. Ce sera l’occasion de voir si les banques les plus transparentes sont aussi les plus vertueuses.Le rapport « Les banques sont-elles transparentes ? » en intégralité

Le 15 avril 2011 Attac et les Amis de la Terre envoyaient un questionnaire aux dix principaux groupes bancaires opérant en France [[BNP Paribas, Banques Populaires – Caisses d’Epargne (BPCE), Crédit Agricole, Crédit Coopératif, Crédit Mutuel – CIC, Dexia, HSBC, La Banque Postale, La Nef, Société Générale.]] pour mieux cerner l’impact économique, social et environnemental de leur activité. Une réponse était demandée dans un délai d’un mois. Début juin, huit d’entre elles avaient renvoyé un questionnaire rempli. Seuls les groupes Crédit Mutuel – CIC et Banques populaires – Caisses d’Épargne (BPCE) n’ont à ce jour pas répondu à notre sollicitation. C’est un premier succès pour la campagne « A nous les banques ! »: ce fort taux de réponse indique que les banques françaises sont conscientes du risque qu’il y a aujourd’hui à s’abriter derrière le secret des affaires ou de la concurrence pour refuser la transparence vis-à-vis des acteurs sociaux extérieurs au système financier. Les banques – sauf exceptions regrettables – ont compris qu’elles doivent commencer à rendre des comptes à la société. Elles devront en rendre sans cesse davantage. Les citoyens n’admettent plus le comportement opaque et irresponsable des directions des banques, qui a provoqué la crise financière de 2007-2008 (crise qui se poursuit aujourd’hui sous d’autres formes). Ils veulent un système financier transparent, qui serve les besoins de la société au lieu de régenter l’économie. Ils veulent d’abord que les banques rendent des comptes sur les impacts économiques, sociaux et environnementaux de leurs comportements. Cette exigence de transparence n’est certes qu’un premier pas vers un changement profond de la gouvernance et des finalités du système bancaire. Mais un premier pas indispensable. D’abord parce que si l’on ne sait pas ce que font vraiment les banques, il est difficile de les faire changer. Ensuite et surtout, parce que c’est l’occasion de mobiliser les citoyens pour qu’ils exigent les informations manquantes et pour qu’ils approfondissent leur questionnement. C’est en décryptant finement et collectivement les dérives actuelles des banques que nous avancerons vers la formulation d’alternatives. Non seulement nous rejetons ces pratiques, mais de la critique naîtra progressivement une vision plus claire du système bancaire que nous voulons. Ce premier et bref rapport vise seulement à rendre compte du degré de transparence ou d’opacité des banques face aux questions qui leur ont été posées. Nous ne procéderons pas ici à l’analyse de leurs réponses sur le fond : il s’agit exclusivement dans un premier temps de faire savoir si les banques ont, à notre avis, joué honnêtement le jeu de la transparence en répondant précisément à nos questions. Autrement dit, il s’agit ici d’évaluer les banques non pas sur ce qu’elles font, mais sur leur volonté de le dire ou de le cacher. Une banque qui a 10 filiales dans des paradis fiscaux, mais qui le dit dans sa réponse, sera ici jugée comme transparente même si nous n’apprécions pas sa politique. Précisons que les réponses à certaines des questions posées figurent normalement dans le rapport financier ou dans le bilan social des établissements bancaires ; mais elles ne sont pas toujours calculées de façon homogène et comparable d’une banque à l’autre. En outre, ces documents ne sont pas toujours faciles d’accès pour des parties prenantes extérieures à la banque. Nous demandions donc aux établissements bancaires interrogés de faire figurer ces informations dans le questionnaire envoyé. Un deuxième rapport, qui sera publié en septembre, analysera en profondeur la nature des réponses proposées et ce qu’elles révèlent des pratiques des banques. Ce n’est qu’à ce moment là que nous pourrons évaluer le degré de responsabilité sociale et environnementale de chaque établissement bancaire. 1. Spéculation et prise de risques Cette première partie du questionnaire comporte quatre questions.- Présence des banques dans les paradis fiscaux. Toutes les banques ont répondu à cette question. Mais, mis à part le Crédit Coopératif et La Banque Postale, aucune n’a répondu de façon précise. En effet la question faisait référence à la liste du Tax Justice Network, le réseau de la société civile le plus crédible dans le domaine de l’analyse et de la critique des pratiques financières occultes. Aucune des banques interrogées n’a accepté de confronter ses implantations à la liste de TJN, et presque toutes se sont contentées de se référer à deux listes, la liste grise de l’OCDE (8 pays) et celle du Ministère français de l’économie (17 pays). Nous considérons que les banques doivent accepter de se confronter avec les travaux sérieux et indépendants des associations, qui mobilisent des compétences indiscutables dans leur domaine. Le Crédit Coopératif fait donc figure d’exception en renvoyant à sa brochure « Une banque coopérative, c’est quoi pour nous ? » : dans ce document, cette banque se réfère officiellement au travail de la plateforme « Paradis Fiscaux et Judiciaires » [[La plateforme « Paradis Fiscaux et Judiciaires », dont ATTAC et les Amis de la Terre sont membres, regroupe une douzaine d’organisations de la société civile française luttant contre les paradis fiscaux. Afin de coordonner les efforts au niveau européen et international, la plateforme PFJ est membre du Tax Justice Network. Pour plus d’information : http://www.argentsale.org]] et à la liste TJN comme critère de domiciliation de ses actifs financiers. Quant à elle, la Banque Postale précise qu’elle n’opère que sur le territoire français. BNP Paribas est la seule banque qui explicite clairement son refus de prendre en considération TJN : elle estime que « le classement du Tax Justice Network considère comme des paradis fiscaux de grands pays de l’Union européenne comme le Royaume Uni (60 millions d’habitants), les Pays-Bas (16 millions d’habitants) ou la Belgique (10 millions d’habitants), pays dans lesquels BNP Paribas a de nombreuses filiales et métiers destinés à servir ses clients locaux et internationaux dans leurs besoins bancaires quotidiens. BNP Paribas ne considère donc pas le classement de Tax Justice Network comme sérieux ». Il aurait pourtant été possible à BNP Paribas et aux autres banques de distinguer, dans leurs filiales opérant dans ces pays contestés par TJN, celles qui se consacraient aux activités normales d’une banque de détail, et celles qui utilisaient les particularités légales et fiscales de ces pays « pour servir leurs clients internationaux » en les mettant à l’abri des autorités de leur pays d’origine. Quand on sait que BNP Paribas détient 77 filiales au Royaume-Uni et 45 aux Pays-Bas [[CCFD-Terre Solidaire, L’économie déboussolée, décembre 2010 (http://ccfdterresolidaire. org/ewb_pages/i/info_2378.php), et Alternatives Economiques (http://www.alternativeseconomiques. fr/paradis-fiscaux—le-cac40-et-les-paradis-fiscaux_fr_art_633_42326.html).]], on peut s’interroger sur leurs fonctions réelles. Au total, et si on se limite comme ici à évaluer la qualité de l’information fournie, elle est médiocre pour la grande majorité des acteurs bancaires. Ce qui ne veut évidemment pas dire, rappelons le, qu’ils doivent tous être placés sur un même plan concernant leur présence dans les paradis fiscaux : comme nous le montrerons dans le prochain rapport, d’importantes différences de stratégie subsistent entre les banques, certaines ayant choisi de peu réduire leur présence dans les paradis fiscaux les moins voyants.

- Montant des bonus et stock-options versés en 2008-2009-2010. Sur ce thème toutes les banques ont répondu, avec une précision à peu près acceptable, hormis HSBC (qui se contente de donner le pourcentage moyen que représentent les bonus et actions dans les revenus annuels de la banque). Certaines comme BNP Paribas nous ont renvoyé à la publication réalisée suite à la directive européenne de 2010 sur les politiques de rémunération des banques, sans nous fournir directement l’information. Sur ce domaine l’information et son homogénéité entre banques a fait des progrès du fait de la réglementation européenne. Rappelons à nouveau que cela ne préjuge en rien du caractère raisonnable ou au contraire exorbitant des politiques de rémunération des traders et dirigeants de ces banques, que nous analyserons dans le prochain rapport.

- Part des activités de banque de financement et d’investissement et de gestion d’actifs dans le produit net bancaire. Cette information est donnée, avec précision, par toutes les banques qui ont répondu au questionnaire, hormis Dexia. En effet, cette banque ne donne que la part représentée par les activités de gestion d’actifs, et considère que la notion de banque de financement et d’investissement ne s’applique pas à leur groupe bancaire, alors que Dexia a des activités régulières de financement de projets et reconnaît avoir « un peu d’activité de marché ».

- Part des dividendes distribués dans le produit net bancaire en 2008, 2009 et 2010. Toutes les banques répondantes ont communiqué l’information concernant 2010, mais le Crédit Agricole et BNP-Paribas n’ont pas évoqué les années précédentes.

- Commissionnement des conseillers de clientèle. Le Crédit Agricole ne répond pas à la question posée, se contentant de citer des enquêtes de satisfaction auprès des clients qui montreraient que ceux-ci sont très majoritairement satisfaits de leur banque. « Proposer à nos clients le bon produit au bon moment dans le respect de leurs intérêts », ainsi est résumée la politique commerciale du Crédit Agricole dans le questionnaire rendu : la clause figurant à fin de la phrase (« dans le respect de leurs intérêts ») indique assez clairement que le produit et le moment doivent d’abord être « bons » pour la banque. Ce n’est pas rassurant quant à la politique commerciale du Crédit Agricole. Les autres banques répondent précisément à la question sur le commissionnement de leurs conseillers – qu’elles le pratiquent ou non.

- Évolution des commissions prélevées sur la clientèle (2008-2009-2010). Cette information apparaît sensible pour la communication des banques, alors que pourtant elle est en général publiée. « Dexia ne souhaite pas apporter de réponse à cette question », nous dit la banque francobelge. Le Crédit Agricole explique que ces commissions, sur la période, « ont progressé de 4,5% soit moins que l’inflation », et « représentent moins de 15% du PNB du groupe Crédit Agricole », mais ne donne pas les montants exacts. BNP Paribas fournit les pourcentages d’évolution sur la période mais pas les montants. La Banque Postale et HSBC ne fournissent pas non plus l’information dans le questionnaire renvoyé. Cependant, nous avons constaté que ces informations sont disponibles dans le rapport financier de BNP Paribas, du Crédit Agricole, de la Banque Postale et de HSBC : il est peu compréhensible que ces établissements ne les aient pas reportées dans le questionnaire. Seuls le Crédit Coopératif, la Nef et la Société Générale donnent les montants exacts dans le questionnaire renvoyé.

- Part des PME-PMI dans le financement des entreprises. La Société Générale ne répond pas à la question (elle répond à côté en évoquant sa part de marché en France dans les « prêts à la création d’entreprise », 10%). BNP Paribas renvoie à son rapport de responsabilité sociale et environnementale, où l’on ne trouve pourtant pas l’information (le rapport indique un montant de 6 milliards d’euros pour des projets de PME mais pas le montant total du financement des entreprises). Le Crédit Coopératif explique que son système d’information interne ne lui permet pas d’isoler les PME dans ses financements, mais a réalisé une estimation spécialement pour le questionnaire Attac – Les Amis de la Terre. Crédit Agricole, Dexia, HSBC et La Nef donnent un pourcentage précis. La question ne s’applique pas à la Banque Postale, qui en 2010 n’avait pas d’activité de financement d’entreprises.

- Part de l’économie sociale et solidaire dans le financement des entreprises. Dexia explique qu’il n’existe pas de paramètre dans le système d’information de la banque permettant de donner ce chiffre, tandis que HSBC met en avant le fait qu’il n’existe pas de définition officielle de l’ESS permettant le recensement des financements destinés à ce secteur. C’est aussi visiblement le cas de la Société Générale, qui se contente de répondre en évoquant son effort de financement du microcrédit, une activité très particulière qui ne représente qu’une infime partie de l’économie sociale et solidaire. BNP Paribas renvoie à son site web (mais le site n’évoque que des financements d’institutions de microfinance). Le Crédit Agricole en revanche répond à la question, mais en amalgamant « sociétés coopératives, associations, organismes mutualistes et professionnels et fondations », ce qui n’est pas très satisfaisant (le Medef est un organisme professionnel…). Mais il faut reconnaître qu’il n’existe pas de « label ESS » qui permettrait une réponse plus précise à la question posée ; la réponse du Crédit Agricole est la preuve que les autres banques pourraient elles aussi construire cet indicateur. La Nef, qui n’investit que dans les secteurs de l’écologie, du social et de la culture, indique par conséquent un pourcentage proche de 100%. La réponse la plus précise est celle du Crédit Coopératif qui indique que 45% des encours de crédits aux entreprises concernent des entreprises d’économie sociale ; en plus des crédits aux entreprises (54% des encours totaux de crédit), le Crédit Coopératif fournit des crédits aux associations et aux services d’intérêt général, qui représentent 35% des encours totaux des crédits à la clientèle de cette banque. De même que la précédente, cette question ne s’applique pas à la Banque Postale, qui en 2010 n’avait pas d’activité de financement d’entreprises.

- Part des fonds du livret A centralisée à la Caisse des Dépôts et Consignations pour financer le logement social. Seul BNP Paribas ne répond pas à cette question (elle se contente d’évoquer le décret du 16 mars 2011 prévoyant « la convergence vers un taux de centralisation identique au 1er mai 2022 »). La question ne s’applique pas à la Nef, qui ne gère pas de livrets A.

- Offre de crédit revolving, et taux d’intérêt pratiqué pour ce produit. C’est un domaine où les banques sont particulièrement frileuses dans la divulgation d’information, ce qui est particulièrement regrettable car il s’agit d’une des principales sources de profits prélevés sur la clientèle la moins aisée. En particulier Dexia, le Crédit Agricole et la Société Générale évitent de répondre à cette question, se contentant d’évoquer leurs précautions (plus ou moins clairement décrites) vis-à-vis des clients surendettés (c’est-à-dire une fois que le mal est fait). BNP Paribas reconnaît à mots couverts pratiquer le crédit revolving mais ne fournit pas de chiffre précis ni de taux d’intérêt. HSBC fait par contre une réponse franche : cette banque indique disposer d’une offre de crédit revolving mais ne pas la mettre en avant commercialement ; elle indique également le taux d’intérêt (11,32%) fin 2009. La Banque Postale, le Crédit Coopératif et La Nef déclarent clairement ne pas proposer de tels crédits à leur clientèle.

- Part d’interdits bancaires dans la clientèle de particuliers. Cette question est renseignée mais mal: la Société Générale, le Crédit Agricole, HSBC et BNP Paribas ne donnent pas des informations suffisamment précises sur la proportion de clients en interdiction bancaire. Le Crédit Coopératif est la seule banque à indiquer des pourcentages précis pour les 3 années. La Banque Postale indique qu’elle est un cas particulier en raison de sa mission d’accessibilité bancaire, reconnue par la loi depuis 2008 : elle a l’obligation d’ouvrir un livret A à toute personne en faisant la demande, et propose des comptes même aux personnes ne pouvant disposer de chéquiers. La question ne s’applique pas à la franco-belge Dexia, qui n’a pas d’activité de banque de détail en France, et qui précise que « la notion d’interdit bancaire telle qu’entendue en France n’existe pas en Belgique ». Elle ne s’applique pas non plus à La Nef, qui ne gère pas directement de comptes courants.

- Accords salariaux signés sur les trois dernières années. Cette question donne lieu à des réponses diverses et variées. Les banques ne nous répondent pas toutes sur les trois années mentionnées, ainsi le Crédit Agricole, qui ne fait référence qu’à l’année 2010. Seule BNP Paribas cite le nom des organisations syndicales concernées. Quant au contenu des accords, le Crédit Coopératif est le seul à en donner le détail accord par accord. La majeure partie des réponse reste donc assez vague.

- Part des rémunérations variables dans la masse salariale. Toutes les banques ont bien répondu à cette question, sauf la Banque Postale qui affirme ne pas pouvoir y répondre. A noter que cette information permet d’évaluer à la fois le caractère précaire et aléatoire des rémunérations des salariés (indicateur social), la pression sur les salariés pour placer des produits financiers ou réaliser des transactions rentables (indicateur de politique commerciale), et l’incitation à la prise de risque par les opérateurs de marché (indicateur de risque économique).

- Accords sur le stress signés sur les trois dernières années. Toutes les banques ont donné une information suffisamment précise sur cette question.

- Écarts de salaires moyens entre hommes et femmes. La Société Générale et la Banque Postale n’ont pas répondu à cette question, se contentant d’affirmer en substance qu’elles respectaient le principe « à travail égal salaire égal ». Pourtant cette information doit obligatoirement figurer dans le Bilan social annuel de chaque banque, ce qui rend peu compréhensible l’absence d’information dans le questionnaire. La NEF n’a répondu que pour des niveaux de qualification précis, mais sans fournir le salaire moyen des hommes et des femmes toutes catégories confondues. Les autres banques ont fourni le ratio demandé, tout en précisant qu’il reflétait essentiellement les différences de métiers et de niveaux de qualification entre hommes et femmes, et pas des discriminations à travail égal. L’intérêt de ce ratio, rappelons-le, est de mesurer de façon très synthétique les écarts (de salaire, de qualification, etc…) entre hommes et femmes. Il ne s’agit pas de mesurer une quelconque « discrimination pure » : en matière de division sexuelle du travail, l’analyse doit d’abord se faire « toutes choses inégales par ailleurs », avant d’essayer (ce qui est très difficile) de tenir compte des différences dans le travail accompli. Le ratio salaire moyen masculin / salaire moyen féminin traduit principalement le fait que les hommes occupent en moyenne des emplois plus qualifiés et plus rémunérés que les femmes, alors même que les femmes qui sortent du système éducatif sont en moyenne plus diplômées que les hommes.

- Dix plus hautes rémunérations. Il s’agit de l’un des rares indicateurs intéressants qui figure obligatoirement dans le bilan social des banques. La plupart d’entre elles ont donc fourni un chiffre précis sans difficulté. Dexia, HSBC et la Banque Postale ne répondent pas exactement à la question, et nous renvoient à leur rapport annuel : si celui-ci contient en effet des informations précises sur la rémunération des dirigeants, il ne permet cependant pas d’avoir l’indicateur des dix plus hautes rémunérations.

- Liste des grands projets financés. Il s’agit pour la société civile de pouvoir examiner à quels projets précis les banques consacrent des ressources importantes. La transparence et l’accès à l’information sont essentiels pour l’entière et pleine participation des personnes et des populations au processus de prise des décisions susceptibles d’affecter leurs droits. Ce sont des éléments essentiels pour prévenir les atteintes aux droits humains et s’attaquer à la corruption, notamment dans le contexte des activités économiques et des projets commerciaux. Dexia, le Crédit Agricole, le Crédit Coopératif et La Nef répondent clairement à la question. Ainsi, Dexia répond clairement ne pas publier la liste des projets financés. Le Crédit Coopératif déclare lui aussi ne pas publier la liste des grands projets qu’il finance, et le justifie par « des raisons de confidentialité découlant de la réglementation sur le secret bancaire ». Le Crédit Agricole dit publier des informations sur certains projets qu’il finance, « avec l’accord des clients concernés ». On peut remarquer par contraste que la Nef publie la liste intégrale des projets auxquels elle apporte un financement, quelle que soit leur importance. Par contre, la Société Générale, BNP Paribas et HSBC se réclament des Principes de l’Equateur (un engagement volontaire des banques, censé permettre d’encadrer le financement de grands projets ayant potentiellement d’importants impacts sociaux et environnementaux), et disent publier le nombre de projets examinés et catégorisés selon ces principes, mais elles ne répondent pas explicitement à la question sur la liste détaillées des projets financés. Cette question ne s’applique pas à la Banque Postale, qui en 2010 n’avait pas d’activité de financement d’entreprises. Au total cette question apparaît comme un enjeu majeur de transparence : comment les citoyens peuvent-ils juger de l’usage que leur banque fait de leur argent s’ils n’ont pas accès à l’information précise sur la liste des projets financés ? Quel rapport avec le « secret bancaire », qui consiste pour les banques à maintenir la confidentialité des informations obtenues sur leurs clients lors de la prestation du service bancaire ?

- Financement de projets controversés. Aucune des banques finançant des projets controversés ne répond clairement à la question : ainsi, BNP Paribas, le Crédit Agricole, HSBC et la Société Générale donnent des réponses très vagues sur ce point, se contentant pour la plupart de se référer encore une fois à leur adhésion aux Principes de l’Equateur. Aucune de ces banques n’accepte donc de se confronter à la liste de projets controversés proposée par les Amis de la Terre, alors qu’elles en ont toutes connaissance pour être interpellées de manière régulière sur des cas précis, par les Amis de la Terre et le réseau international BankTrack [[Le réseau international BankTrack, dont sont membres Les Amis de la Terre, regroupe des organisations de la société civile internationale faisant campagne sur la responsabilité sociale et environnementale des banques privées. Pour plus d’informations, notamment la liste des banques et des projets controversés suivis par le réseau : www.banktrack.org.]]. Tout comme pour les paradis fiscaux, nous considérons que les banques doivent accepter de se confronter avec les travaux sérieux et indépendants des associations, qui mobilisent des compétences indiscutables dans leur domaine. A l’inverse, le Crédit Coopératif, alors qu’il n’est impliqué dans aucun de ces projets, apporte une réponse très détaillée à la question, se référant explicitement au travail du réseau BankTrack. La Nef indique qu’elle ne finance aucun de ces projets controversés. De nouveau, cette question ne s’applique pas à la Banque Postale, qui en 2010 n’avait pas d’activité de financement d’entreprises.

- Politiques encadrant les financements et investissements dans les secteurs à risque. Les banques ont toutes répondu de façon précise à cette question, sauf La Banque Postale. En effet, cette banque a simplement indiqué qu’elle n’avait pas d’activité de banque de financement et d’investissement, sous-entendant que cette question ne la concernait pas ; cependant La Banque Postale réalise de la gestion d’actifs, avec des placements potentiels dans certains secteurs à risques, ce qui pourrait donc faire l’objet de politiques spécifiques (la Banque Postale a d’ailleurs une politique sectorielle, dans le secteur de l’armement).

- Montant des émissions de gaz à effet de serre induites par les financements et réduction de cet impact climatique.

- Part des énergies renouvelables dans les financements au secteur énergétique. Le Crédit Agricole, le Crédit Coopératif, Dexia, La Nef donnent un pourcentage précis. BNP Paribas est moins précis, déclarant simplement que « son portefeuille est le reflet du mix énergétique mondial », mentionnant la part actuelle des énergies renouvelables selon les statistiques de l’Agence Internationale de l’Énergie. HSBC dit avoir des difficultés à agréger les données de ce secteur, et indique la part de ses financements accordés à des PME du secteur des éco-industries ; cela ne permet donc pas de savoir ce que représente ce montant par rapport aux financements de cette banque dans le reste du secteur énergétique. La Société Générale ne répond pas à cette question, se contentant d’évoquer une enveloppe de « 2,8 milliards d’euros de financements verts en 2010 », ainsi que des « éco-prêts à taux zéro ». Cette question ne s’applique pas à La Banque Postale, qui en 2010 n’avait pas d’activité de financement d’entreprises.

- Information aux clients sur les risques financiers et l’impact social et environnemental des produits bancaires. La grande majorité des banques a répondu de façon assez précise à la question (de façon négative pour la plupart). Dexia donne une réponse partielle, n’évoquant apparemment que l’information donnée à ses clients sur les risques financiers. Société Générale indique suivre avec attention sur les initiatives en la matière mais ne répond pas clairement si elle informe ou non ses clients sur ces risques et impacts. La Nef indique ne pas être concernée par cette question (il est vrai qu’elle ne propose que des comptes à terme, ne comportant donc pas de risque financier, et sélectionne les financements qu’elle effectue justement en fonction de leur impact social et environnemental positif).

- Participation des parties prenantes à la définition de la politique de crédit. La qualité de réponse à cette question est assez médiocre pour la grand majorité des banques. Ainsi, le Crédit Agricole et BNP Paribas évoquent un « dialogue avec toutes les parties prenantes », une « consultation des ONG, associations et syndicats susceptibles d’être concernés » et la « responsabilité sociale et environnementale » mais ne donnent aucun exemple de ces pratiques, ni la manière dont les positions de ces parties prenantes sont in fine prises en compte au moment de la prise de décision. La Nef déclare ne pas être concernée par la question, ce qui est guère compréhensible. Dexia indique un exemple de recours à un comité d’experts indépendants pour réviser ses règles de commercialisation des crédits structurés, mais ne répond donc pas précisément sur l’implication plus large des parties prenantes (syndicats de salariés, organisations de la société civile, etc.) La Société Générale et La Banque Postale donnent un exemple très limité mais précis de collaboration avec une association de lutte contre le surendettement. HSBC déclare avoir formalisé un dialogue avec les parties prenantes et renvoie à son rapport annuel contenant plusieurs exemples assez détaillés. Le Crédit Coopératif met en avant sa gouvernance avec des représentants des sociétaires et des salariés, ainsi que ses collaborations avec des organisations professionnelles locales de PME.

- Participation des sociétaires aux élections pour le Conseil d’Administration. Les acteurs financiers mutualistes concernés par cette question (Crédit Agricole, Crédit Coopératif et La Nef) ont tous répondu de façon précise.

- Nombre de candidats par rapport au nombre d’administrateurs à élire. Les acteurs financiers mutualistes concernés par cette question (Crédit Agricole, Crédit Coopératif et La Nef) ont tous répondu de façon précise.

- Durée maximale d’exercice d’un mandat par un administrateur. Les acteurs financiers mutualistes concernés par cette question (Crédit Agricole, Crédit Coopératif et La Nef) ont tous répondu de façon précise.

- l’offre de crédits revolving aux clients, les commissions prélevées sur la clientèle (ainsi que la proportion de clients interdits de chéquiers) : les banques ne souhaitent visiblement pas qu’on mette le projecteur sur cet aspect de leur activité, très sensible socialement mais très rentable économiquement.

- la participation des parties prenantes à la définition des politiques de crédit : les banques semblent pour la plupart ne pas même comprendre la question, comme s’il était incongru que les syndicats, les groupements professionnels, les associations d’usagers ou de défense de l’environnement aient leur mot à dire dans la manière dont l’argent du public est orienté vers le financement de l’économie.

- la publication de la liste des projets, et l’implication éventuelle dans des projets controversés : les banques se cachent souvent derrière leur adhésion aux Principes de l’Equateur pour affirmer qu’elles n’ont aucune implication dans des projets controversés, et elles font mine d’ignorer pour la plupart la liste des projets publiée par Les Amis de la Terre, qui ont pourtant une longue expérience dans ce domaine.

Évaluation citoyenne des banques : quid de la transparence ?

Merci pour la communication de cette étude comparative !

Je suis à la Nef depuis janv 2004 – compte courant Crédit Coopératif – parce que je me disais déjà que, si on n’a pas forcément bcp de moyens pour résister au « système » (consommation, spéculation, etc…), on peut au moins essayer de retirer nos petits sous de ce système !!!

Me voici confortée et plus que jamais convaincue…

et totalement satisfaite des services de cette banque…

Bien cordialement,

Agnès

Évaluation citoyenne des banques : quid de la transparence ?

je suis retraité et je pense en effet que si beaucoup de retraités rejoignaient une banque citoyenne ( voire la créaient)nous ferions un grand pas.

je ne suis pas compétent pour faire ça, mais je contacte en même temps les 2 principaux syndicats de retraités .

j’ai besoin d’aide